“2018年第一季度中国创业投资市场投资活跃,平均投资额创历史新高。同时,IPO延续“严审核”态势,IPO退出案例数有所下降,但“四新”独角兽企业有望加速上市进程,VC机构或将迎来IPO退出新机遇。”

大中华区著名创业投资与私募股权研究机构清科研究中心近日发布数据显示:2018年第一季度中国创业投资市场投资活跃,平均投资额创历史新高。同时,IPO延续“严审核”态势,IPO退出案例数有所下降,但“四新”独角兽企业有望加速上市进程,VC机构或将迎来IPO退出新机遇。

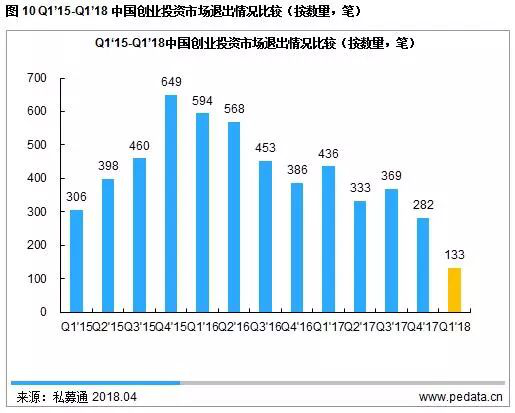

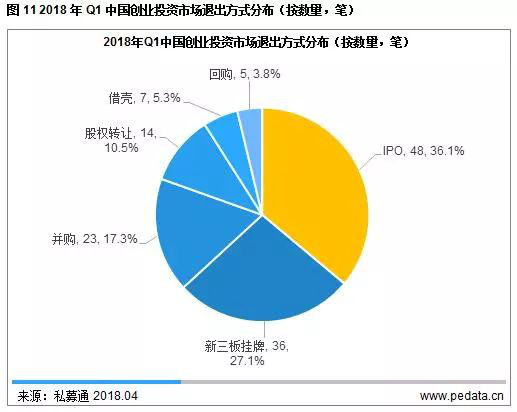

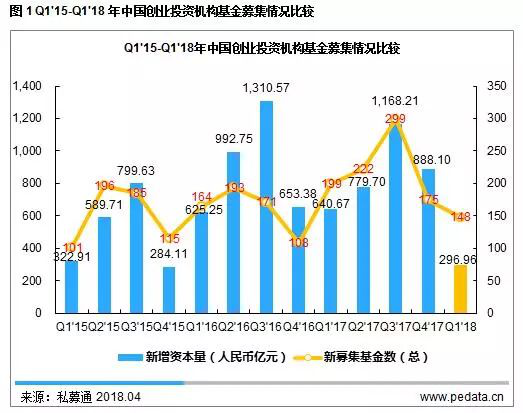

根据清科旗下私募通统计,募资方面,2018年第一季度中外创投机构共新募集148支可投资于中国大陆的基金,其中,披露募集金额的136支基金新增可投资于中国大陆的资本量为296.96亿元,平均募集规模为2.18亿元人民币;投资方面,2018年第一季度中国创业投资市场共发生1,034起,其中披露投资金额的765起投资事件共涉及525.42亿元人民币,同比增长5.5%,平均投资规模为6,868.22万元人民币,是2017年全年平均投资金额的1.5倍;退出方面,2018年第一季度共发生133笔VC退出交易,其中IPO是最主要的退出方式,共计发生48笔,占比36.1%;新三板退出和并购退出分别排名第二和第三,分别发生36笔和23笔。

募资市场进入调整期,人民币基金主导地位更加凸显

2017年年底中央经济工作会议提出防范金融风险是未来工作的重点,要服务于供给侧结构性改革这条主线,促进形成金融和实体经济、金融和房地产、金融体系内部的良性循环。今年年初全国两会召开,根据2018年《政府工作报告》,当前我国经济金融风险总体可控,需有效消除风险隐患,加强金融机构风险内控。同时,进一步完善金融监管、提升监管效能,健全对影子银行、互联网金融、金融控股公司等监管。随后,中央全面深化改革委员会第一次会议指出要规范金融机构资产管理业务,坚持宏观审慎管理和微观审慎监管相结合,同时,会议通过了《关于规范金融机构资产管理业务的指导意见》(以下简称:“资管新规”),该文件已于今年4月27日正式发布。

在防范金融风险的大背景下,2018年第一季度中国创业投资市场基金募资进入调整期。根据清科研究中心旗下私募通数据统计,2018年第一季度中外创投机构共新募集148支可投资于中国大陆的基金,同比下降25.6%,披露募资规模的136支基金新增可投资于中国大陆的资本量为296.96亿元人民币,同比下降53.6%,平均募资规模为2.18亿元人民币。

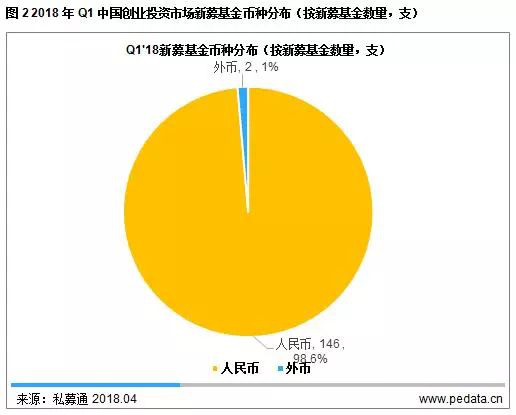

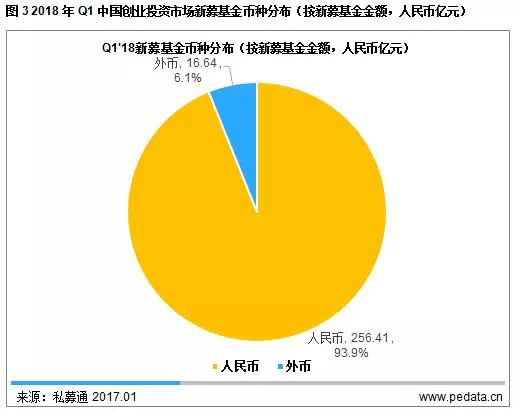

从基金币种来看,人民币基金市场主导地位凸显,多家外资机构新募人民币基金。2018年第一季度中国创投市场共新募集146支人民币基金,占全部新募集基金数量的98.6%;外币基金仅募集完成2支,占比仅为1.4%。从募集金额分析,人民币基金新募集256.41亿元人民币,占比93.9%;外币基金募集金额为16.64亿元人民币,占比为6.1%。平均募资规模方面,人民币基金平均募集金额是2.09亿元人民币,约为外币基金平均募集金额8.32亿元人民币的1/4。根据清科研究中心统计数据显示,目前中国创业投资市场外资机构多为双币种基金策略,单一美元基金的外资机构越来越少,2018年一季度老牌美元机构红点创投首支人民币基金募资完成。

投资总规模超过500亿,资本向优质项目聚集

目前我国经济发展已由高速发展阶段转向高质量发展阶段,坚持稳中求进是政府工作的总基调。政府将积极扩大消费和促进有效投资,顺应居民需求新变化扩大消费,着眼调结构增加投资,形成供给结构优化和总需求适度扩大的良性循环。这也为中国创业投资市场提供了良好的发展机遇。

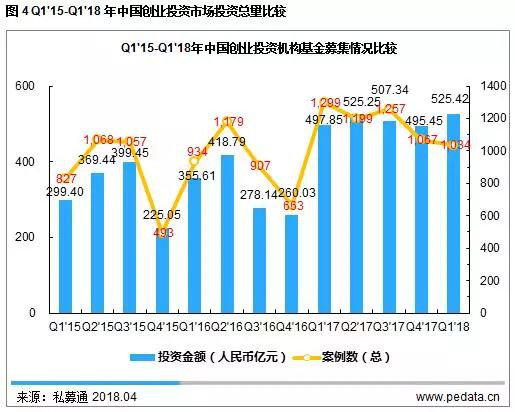

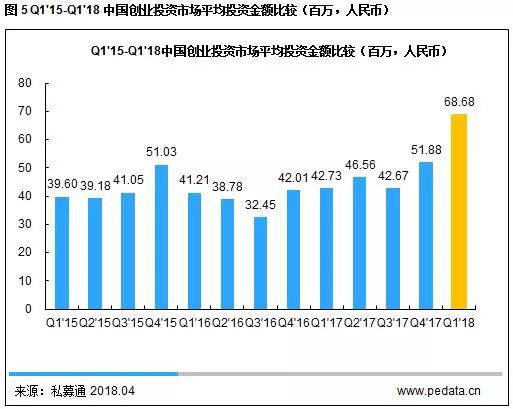

根据清科研究中心旗下私募通统计显示,2018年第一季度中国创投市场共发生投资1,034起,披露投资金额的765起投资事件共涉及525.42亿元人民币, 同比增长了5.5%;平均投资规模高达6,868.22万元人,是2017年全年平均投资金额的1.5倍,再次刷新历史记录。投资规模上涨的主要原因是中国创业投资市场投资阶段后移明显,再加上优质项目的稀缺性导致机构扎堆投资,优质项目估值居高不下,资金头部效应日趋明显。2018年第一季度多家明星企业进行融资,如京东物流融资高达25亿美元、平安医保和金融壹帐通分别融资11.5亿美元和6.5亿美元,拉高了本季度的平均投资规模。从具体数据来看,2018年第一季度中国创业投资市场投资规模为10亿及以上的案例数为8起,总投资金额为145.97亿元人民币,不到1%的投资案例占据了近30%的投资金额。

从投资机构角度分析,根据清科研究中心目前统计数据显示,2018年第一季度投资活跃度较高的机构有红杉资本中国、东方富海、IDG资本、北极光创投和深创投等。其中,红杉资本中国在本季度投资了京东物流、快手、居然之家等多家明星企业;而IDG资本在本季度重金布局汽车行业,投资了时空电动车和小鹏汽车。据悉去年10月,IDG及富士康拟筹资15亿美元设立汽车科技基金,以扶植从自动驾驶人工智能到电池开发的汽车技术初创企业。

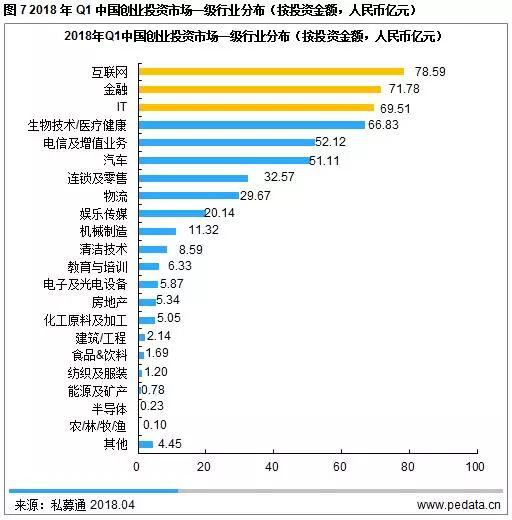

IT超越互联网排名第一,金融行业投资额大幅上升

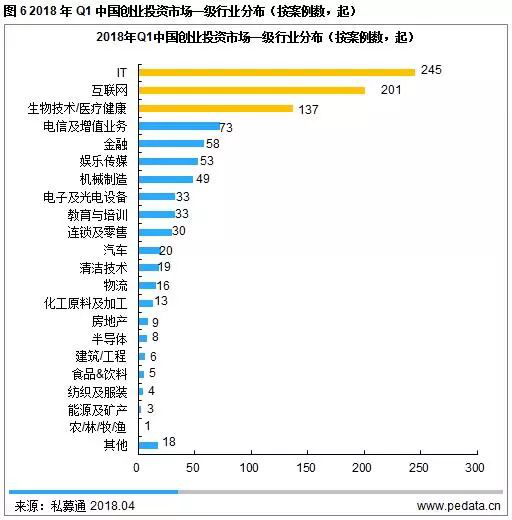

2018年《政府工作报告》中提出,我国要深入推进供给侧结构性改革,加强新一代人工智能研发的应用,在多领域推进“互联网+”。在政策引导和市场发展的双重作用下,2018年第一季度IT行业共发生245起投资事件,超越互联网行业201起的投资案例数,排名第一;生物技术/医疗健康排名第三,共发生137起投资案例。从投资金额方面看,互联网总投资金额为78.59亿元人民币,继续位列第一;金融行业的投资金额为71.78亿元人民币,排名由2017年的第五上升至第二,金融行业投资金额大幅上升的原因是平安医保科技和金融壹帐通融资金额分别高达11.5亿美元和6.5亿美元,拉高了该行业的整体投资额;另外IT行业虽然投资案例数最多,但单笔投资金额较小,以69.51亿元的总投资金额排名第三。

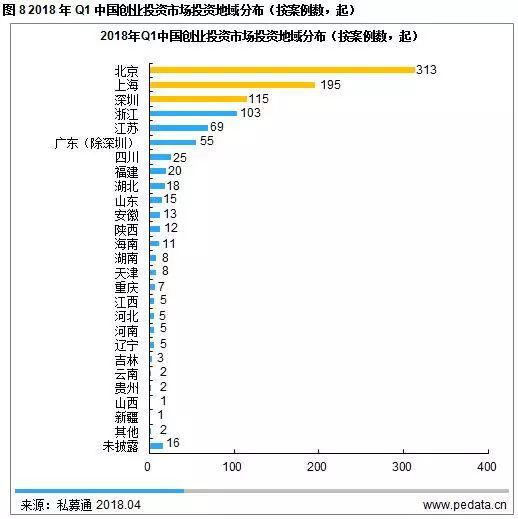

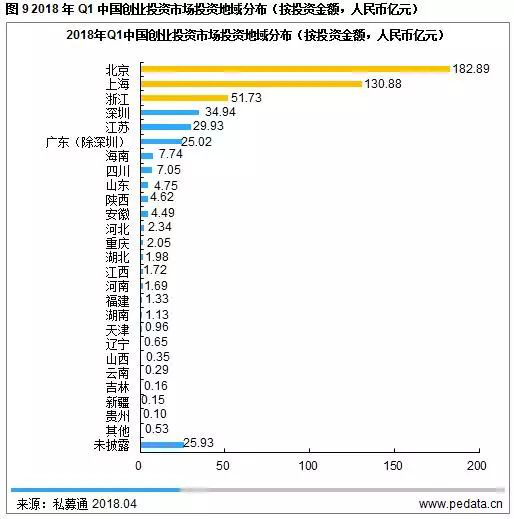

北京、上海地域优势明显,海南投资总额跃居全国第七

目前中国政府扎实推进区域协调发展战略,完善区域性发展政策,塑造中国区域经济发展新格局,或将影响中国创业投资市场的地域分布。根据清科研究中心旗下私募通统计,2018年第一季度北、上、深仍为VC主要的投资阵地,三地累计投资案例数占比超过六成。其中,北京和上海地区分别发生313起、195起投资,涉及投资金额分别是182.89亿元人民币、130.88亿,投资案例数和投资金额分别排名第一、第二。浙江省投资金额为51.73亿,近三年来首次超过深圳37.94亿元人民币的投资金额,位居全国第三。此外,海南省的投资活跃度有所上升,这主要得益于政府对当地经济发展的大力支持,海南省投资环境进一步得到改善。从2017年底开始,海南省人民政府陆续发布《关于扩大对外开放积极利用外资的实施意见》(琼府〔2017〕93号)和《海南省进一步激发社会领域投资活力实施方案》(琼府办〔2018〕22号)。此外,2018年4月国务院发布《关于支持海南全面深化改革开放的指导意见》,明确为推进自贸区和自由港建设,将鼓励社会资本设立投资专项基金,同时积极邀请外资参与,更进一步的促进海南的经济发展。

IPO延续“严审核”态势,四新“独角兽”有望加快上市进程

2018年第一季度中国创业投资退出市场共发生133笔退出交易。从退出方式上看,IPO仍然为主要退出方式,共发生48笔退出,涉及21家上市企业,占比36.1%;新三板排名第二,实现36笔退出,占比27.1%;并购退出以23笔排名第三,占比为17.3%。另外,值得注意的是,本季度发生7笔借壳退出案例,仅涉及三六零一家企业,是中概股回归A股的第一支互联网安全概念股。

从IPO退出回报分析,2018年第一季度VC机构IPO退出案例数为48笔,同比下降52.9%,但VC机构支持的中企境内上市回报倍数却同比上升51.0%,达到3.88。根据清科研究中心统计显示,2018年第一季度VC/PE支持的IPO企业数为34家,不足去年同期的二分之一,下降的主要原因是IPO审核趋严。据公开信息统计,2018年一季度共有74家企业上会,其中 32家企业成功通过发审会,IPO审核通过率仅43%,远低于2017年77.87%的过会率,这也说明发审会对IPO企业的审核更加严格。在“严审核”的大背景下,境内上市企业质量有所提升,从而导致IPO退出账面回报的大幅上升。此外,证监会于3月30日发布《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,文件指出将对少数符合国家战略、具有核心竞争力、市场认可度高的“互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等高新技术产业和战略性新兴产业”,且达到相当规模的创新企业进行境内发行股票或发行存托凭证(CDR)上市试点,清科研究中心预计VC机构IPO退出或将迎来发展新机遇。